インボイス制度によって、よりフリーランスは信頼が重要となる

こんにちは、すずです。

2019年10月から消費税が10%に増税されました。

この時、国民の反対を少しでも緩和させるために“軽減税率”という、手間しか増えない施策を出してきましたね。

またこの水面下で2023年10月からインボイス制度(適格請求書等保存方式)が開始されるようになりました。

政府の悪代官どもが国民からお金を巻き上げるために、いろいろと裏工作をやってきますね。

結論から言いますと、まだ先の話になりますが、今回決定されたインボイス制度によって、フリーランスで免税事業者の方はよりクライアント(お客さん)との信頼関係を強化する必要が出てきました。

なぜかと言うと、インボイス制度が開始された後でも他の取引先に契約を切り替えられることなく、免税事業者のままで、余計な消費税を取られなくしていきたいからです。(少なくとも私は。)

昨今、政府はサラリーマン等に副業を推進していますが、これは『将来的にはインボイス制度でダブルの税金を巻き上げたい』という思惑にしか私は思えません。

とは言っても、サラリーマンだけの収入では将来とても不安定な状態となるので、副業せざるを得ませんよね。

インボイス制度のターゲットは免税事業者です。

要するに、副業で得た収益はほぼこれに該当してきますのでフリーランス以外の免税事業者の方も皆さん対象となってきます。

インボイス制度によって何が変わるのか?超簡潔に説明します!

それでは超簡単にインボイス制度がどのようなものか見ていきましょう。

インボイス制度(適格請求書等保存方式)は2023年10月から開始されます。

一言で言うと、

インボイス制度:免税事業者を課税事業者に必然的に仕向ける制度 です。

そして消費税のお話を少ししておきます。

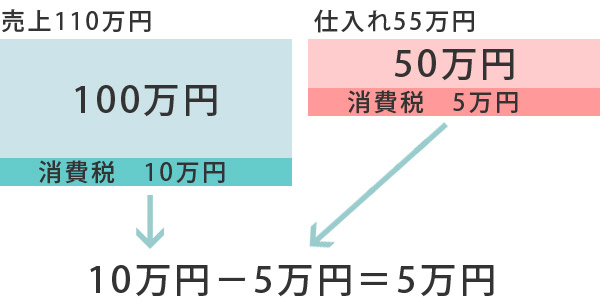

納税する消費税の額は、「もらった消費税額-支払った消費税額」で決まりますよね。

下記、ちょっと数字は大げさですが分かりやすい数字で例をあげると…

ホームページ制作案件なんかで110万円で案件を受注したとします。

※ここには消費税が含まれているので実際は(100万+消費税10%)10万円の消費税をもらって(預かって)います。

作業をする上で、仕入れが55万円(50万+消費税10%)だったとしたら5万円消費税を支払っているということになります。

この場合、10万円-5万円=5万円が納付額になりますね。

本来この5万円は消費税として納税しないといけないのですが、2019年11月の段階では前々年度の課税売上が1000万円以下であればこの5万円は免除される形になっています。

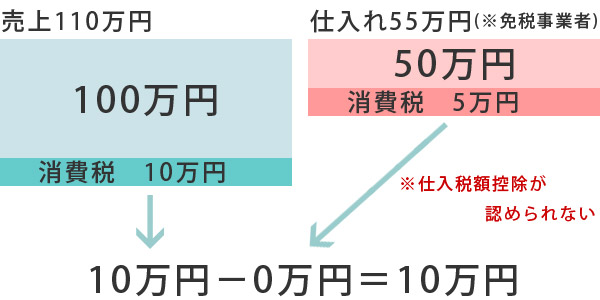

これがインボイス制度が開始されるとどうなるか?

仕入れ先の事業者が免税事業者だった場合、消費税の控除(仕入税額控除)が認められず、

10万円-0円=10万円が納付額になります。

誰もが嫌ですよね…。

元々支払う義務がなかったものが、2023年10月から急に支払う義務が発生するわけです。

そうなると、どうでしょう?

あなたがお客さんの立場だったら以下のような考えになりませんか?

・(課税事業者である)他の取引先に変える

・課税事業者になってもらう ※1

※1:請求書を発行する際に、適格請求書等発行事業者としての『認定登録番号』というものが必要になります。これがあれば、消費税の控除(仕入税額控除)を受けられる適格請求書を発行できる。

逆にこれが無いと、課税事業者として認められず、上記の消費税の控除(仕入税額控除)を受けられないため、課税事業者になって適格請求書の発行を要求されるようになる。

(※課税売上が1000万円を超えたら自動的に発行されるわけではないのでご注意!)

2026年10月1日~2029年9月30日まで → 仕入税額相当額の50%控除可

このように政府は何かしらの対策を行う際、反対の意見を振り切るために打開策を同時に打ってくるわけです。

インボイス制度が開始されても免税事業者のままでいるためには?

既に冒頭にもお伝えしましたが、

『信頼関係を強化し、他に変えられない独自の付加価値の提供をする』

ことが重要です。

厚い対応やノウハウの提供をして、お客さんとの信頼関係を強化し、逆に単価アップするくらいの気持ちで接することです。

順調に売上アップして、課税事業者になれば何も問題なしですが、ほとんどのフリーランスの方は課税売上が1000万円以上もありません。

むしろ課税売上0円(赤字)という方が圧倒的に多いのではないでしょうか。

微々たる利益を出し、数千円、数万円の消費税を支払うことで適格請求書を発行できるようになれば、それも1つの手段ですね。

逆に課税売上が500万円だった場合、50万円が消費税で消えてしまうので結構イタイです。

こういった方は絶対的に自分自身の付加価値を高めて、出来る限り免税事業者で居続けた方が得ですね!

消費税を支払ったところで、真っ当なことに使われていないんですから。

絶対に払わなくていいものは払うべきではないと思います!

お客さんとの信頼関係を構築できなかったとしたらどうなのか?

例えお客さんとの信頼関係を構築できなかったとしても、フリーランスへ依頼する費用は企業にとっては微々たるものです。

仮に月額10万円の契約をもらっているお客さんであれば年間で120万円、その10%の12万円が仕入税額控除の額となります。(※概算です。)

自分自身の価値が、

『12万円分の経費処理がしたくて他の取引先に変更されるレベル』

であれば、そのお客さんとのお付き合いは諦めましょう!

そういったお客さんであれば、仮にその場をやり過ごしたとしても、その先も値下げ交渉やちょっと安い取引先に変えられる可能性も高いので。

また、逆に何百万、何千万と高単価になるような案件はそもそも企業(課税事業者)へ依頼していたり、その仕事を取れるようなフリーランスは既に課税事業者になっていたりします。

ですので、月額数万円レベルのものや、スポットで発生する数十万円レベルの案件であれば、そこまで気にすることはありません。

とは言っても、自身の付加価値は絶対に付けていくべきです!

まとめ

まとめると、インボイス制度が開始されたら以下の5通りの道、いずれかを辿ることになります。

私は上記のことから、1番をおすすめします。

2:免税事業者のままで値下げする

3:課税売上が1000万円以下でも課税事業者となって、適格請求書を発行できるようにする

4:課税売上を1000万円以上にして適格請求書を発行できるようにする

5:取引先を別に変えてもらう(契約終了)

そして、前回のこちらの記事

個人が強い!フリーランスで安定した収入を稼ぐための隙間ビジネス

にも記載させていただいたように、今のうちから仕事を頂いているお客さんとの信頼関係を強化すべきです。

まずはしっかりと価値のある情報やノウハウの提供を行い、信頼関係を構築しましょう!

ノウハウを0から学びたい場合、やはり企業へ潜り込んで営業を経験するのが手っ取り早いです。

独学で勉強して、実績を出すまでには時間がかかるし、直接お客さんとのやり取りや提案力は実務で行わないとレベルアップはなかなか難しいものです。

IT業界(特にベンチャー)であれば、1年2年でもそれなりのノウハウや提案力が付きます。

早かれ遅かれ、必須になるので、早い(年齢が若いうちに)学んでおくことをお勧めします!

それでは今回はこの辺りで。

ありがとうございました。